Тема 10: «Сбережения в жизни гражданина»

Культура сбережений.

Банковский вклад.

Другие инструменты сбережений.

Рациональное сберегательное поведение.

Сберечь приобретенное — не меньшее

искусство, чем его приобрести.

Овидий

Культура сбережений

Вопрос о сбережениях на первый взгляд кажется достаточно простым: вроде бы ясно, что часть своих доходов полезно не тратить сразу, а сберегать. Но одно дело — со-глашаться с общим принципом, а совсем другое — придерживаться его в конкретных жизненных обстоятельствах.

Рациональные подходы к сбережениям способны изменить жизнь в лучшую сторону. Ведь сбережения, с одной стороны, являются основой вашей финансовой безопасности, а с другой — источником дохода.

В этой теме вы узнаете, зачем откладывать на завтра то, что можно потратить сегодня. Попробуем разобраться, приводят ли инвестиции к увеличению сбережений. От-ветим на вопрос, действительно ли вклад является надежным способом сбережения, а также уточним, на что необходимо обращать внимание, открывая вклад (депозит) в банке.

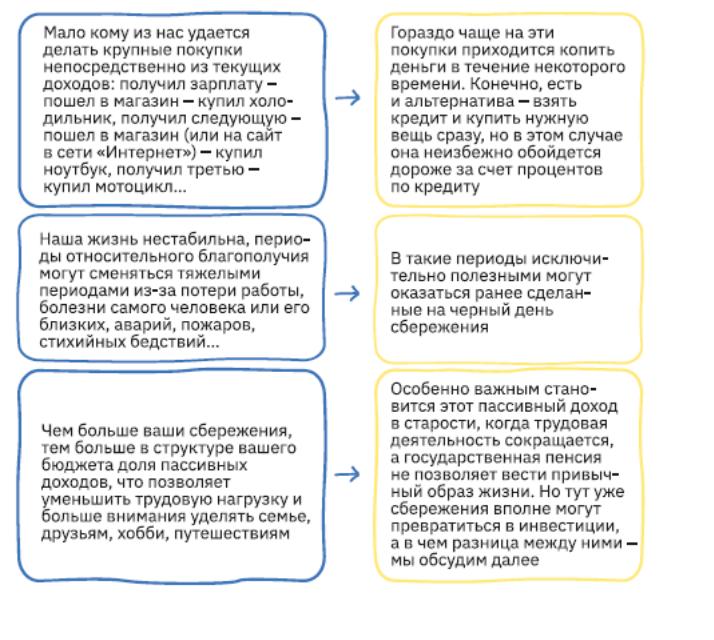

Как мы уже видели в теме, посвященной финансовому планированию, причин для откладывания части своих доходов на будущее несколько — как минимум три. Вспомним их (рис.1).

Рис. 1. Полезная привычка копить

Вот почему необходимо формирование культуры сбережений: каждый разумный гражданин должен выработать у себя привычку делать сбережения — пусть вначале они будут небольшими и даже не очень регулярными, но все же их надо стараться делать при каждой возможности.

Понятно, что те сбережения, которые копятся на крупные текущие покупки, время от времени будут выполнять свое предназначение и исчезать, а потом накапливаться снова. А вот «подушку безопасности», которая создается на черный день, желательно обособить от текущих сбережений и не трогать ради сиюминутных целей, даже если очень хочется. То же самое можно сказать и о долгосрочных сбережениях инвестиционной направленности.

ИЗМЕНЕНИЕ СТОИМОСТИ ДЕНЕГ ВО ВРЕМЕНИ

Мы уже знаем, что в современной экономике деньги часто год от года обесцениваются в результате инфляции (хотя в некоторых странах встречается обратное явление — дефляция). Как следствие, сберегать наличные деньги под матрасом или в сейфе, равно как и держать безналичные средства на текущем счете, оказывается невыгодно — с течением времени инфляция съедает часть их покупательной способности.

Как посчитать степень обесценения денег? В предыдущих темах мы уже отмечали, что средний уровень потребительской инфляции в стране отражает такой показатель, как индекс потребительских цен (ИПЦ), который показывает, во сколько раз подорожала за определенный период усредненная потребительская корзина из нескольких сотен товаров. Если у нас в начале года лежало под матрасом 50 000 руб. и в конце года под тем же матрасом лежат те же 50 000 руб., то мы можем просто разделить 50 000 на значение ИПЦ за год, чтобы понять, насколько «похудела» за это время наша заначка.

Например, за 2020 г., по данным Росстата, ИПЦ на товары и услуги в России составил 104,9 % (иначе говоря, инфляция была равна 4,9 %). Стало быть, 50 000 руб. в конце 2020 г. равны 50 000 : 1,049% = 47 664 руб. начала 2020 г. Заначка, сохранив свою номинальную стоимость, потеряла больше 2000 руб. в реальном выражении, что и соответствует чуть больше чем 4 % от 50 000. (И если вы копили на ноутбук, который стоил в начале года 50 000 руб., а за год подорожал на те самые 4,9 %, т. е. до 52 450 руб., вам, разумеется, не удастся его купить на свои 50 000 руб.

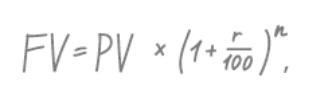

Определение реальной ценности денег отражает лишь один из аспектов изменения их ценности во времени. Мы можем задать себе и другой вопрос: во что превратятся сегодняшние деньги завтра (через месяц, через год, через 10 лет…), если мы их сегодня вложим в более или менее надежный актив, доходность по которому можно достаточно точно предсказать? Такая задача в финансовой теории называется «нахождение будущей стоимости денег» (по умолчанию подразумевается, что сегодняшних денег), и решается она с применением уже знакомой вам формулы сложных процентов:

где FV — будущая стоимость ( future value),

РV — современная стоимость (present value)1,

n — количество периодов начисления доходности,

r — процентная ставка за период, %2.

1 Встречаются и другие переводы термина present value — «текущая стоимость», «приведенная стоимость».

2 Если значение ставки меняется год от года, то нужно либо взять среднее значение, либо заменить выражение (1 + r : 100)n на цепочку (1 + r : 100) × (1 + r2 : 100) … × (1 + rn : 100).

Выражение

![]() имеет

специальное название — «коэффициент

наращения».

имеет

специальное название — «коэффициент

наращения».

Найдем будущую стоимость суммы в 10 000 руб. через 20 лет при ставке 8 % годовых. При помощи калькулятора или компьютера нетрудно посчитать, что FV = 10 000 × (1 + 0,08)20 = 46 609,6 руб.

Первоначальная сумма вырастет более чем в 4,5 раза! Впрочем, еще неизвестно, какая за эти 20 лет будет инфляция и какова окажется реальная стоимость этих номинальных 46 000 руб.

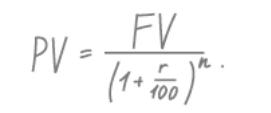

Возможно также решение обратной задачи: вы знаете время, которое должно пройти до некоторого момента в будущем, сумму денег, которая будет получена (или уплачена) в этот момент, и предполагаемую процентную ставку за данный период, а найти вам надо стоимость этой будущей суммы в сегодняшних (текущих, современных) деньгах. Эта операция называется «нахождение приведенной стоимости» или, более кратко, «дисконтирование». Формула для нее выводится из предыдущей формулы путем деления обеих частей уравнения на коэффициент наращения:

Выражение

также

имеет специальное название — «коэффициент

дисконтирования».

также

имеет специальное название — «коэффициент

дисконтирования».

Операция дисконтирования очень важна в финансовой математике для определения «справедливой стоимости» различных финансовых активов, которые должны приносить в разные моменты в будущем определенный (или хотя бы теоретически предсказуемый) доход.

ОТКУДА БЕРУТСЯ ПРОЦЕНТЫ

А зачем вообще заемщики берут в долг и зачем кредиторы дают в долг?

Кредитор не всегда охотно расстается со своими деньгами, даже если давать деньги в долг — это его бизнес.

Во-первых, он понимает, что по разным причинам деньги могут к нему не вернуться.

Во-вторых, отдавая деньги в долг, кредитор лишается возможности использовать их на другие цели, по крайней мере, в течение некоторого времени.

В-третьих, он помнит об инфляции: та сумма денег, которую он выдаст в долг сегодня, через год или несколько лет будет иметь меньшую ценность, так как упадет ее покупательная способность.

Следовательно, кредитор нуждается в поощрении за расставание со своими деньгами и потому, скорее всего, попросит с должника некоторую плату за пользование ими — проценты по долгу. Осталось, чтобы с этим согласился должник (заёмщик).

С точки зрения заёмщика, который берет в долг на потребительские нужды, проценты — это цена перемещения необходимого блага (товара, услуги) из будущего в настоящее. Ведь потребителю в данном случае нужны не деньги как таковые, а благо, на которое у него сейчас не хватает средств, но есть потребность в этом благе и уверенность, что в будущем у него появится достаточно денег для погашения долга. Какую именно цену заёмщик готов за это заплатить, зависит главным образом от того, насколько велика его потребность в данном товаре, но также и от специфики блага, и от величины его ожидаемых будущих доходов. Нередко люди необоснованно переплачивают за кредит из-за неадекватной оценки своих потребностей, а потом оказываются не в состоянии его отдать, неверно оценив свои доходы.

А с точки зрения заёмщика, который берет в долг на предпринимательские нужды, проценты — это часть его затрат на производство будущего товара или услуги. Раз ему не хватает своих денег на приобретение всех необходимых ресурсов, то он одалживает недостающие средства у кого-то другого, чтобы запустить или расширить свой бизнес, и готов за это заплатить, но в разумных пределах. Бизнес должен приносить прибыль, поэтому естественным ограничителем цены кредита для предпринимателя является норма прибыли: если плата за кредит ее превысит, значит, бизнес будет убыточным и долго не продержится.

Итак, кредиторы хотят получать проценты, а заёмщики готовы их платить. Благодаря этому возникает рынок денег (вернее, несколько разных, но взаимосвязанных рынков), где ценой денег как особого товара является процентная ставка.

Важнейшую роль на этом рынке сегодня играют банки, один из главных видов бизнеса которых — выдавать кредиты другим экономическим агентам (населению, компаниям). Для этого банкам нужны в качестве ресурса чьи-то свободные деньги, которые они получают в том числе путем привлечения средств граждан и юридических лиц во вклады. А для нас с вами это способ простого и надежного вложения своих сбережений.

КРИТЕРИИ ОТЛИЧИЯ СБЕРЕЖЕНИЙ ОТ ИНВЕСТИЦИЙ

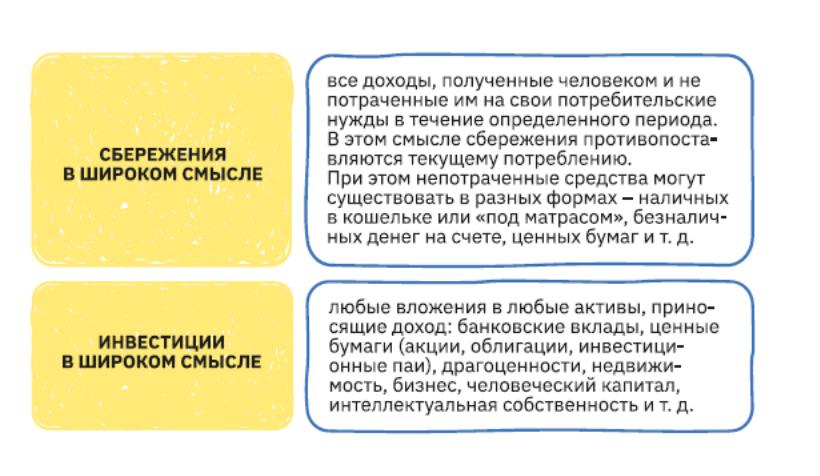

Для дальнейшего разговора о разных способах использования временно свободных денег в сфере личных финансов нам надо разграничить понятия «сбережения» и «инвестиции». В экономической теории они используются в разных значениях, и нам важно избежать путаницы.

Как видно, широкое определение понятия «инвестиции» можно распространить на огромное количество разных видов вложений, при этом оно будет пересекаться с понятием «сбережения».

В активы можно вложить деньги (чаще всего), или другие активы (например, внести в уставный капитал создаваемой компании компьютер, автомобиль, здание), или собственные время и силы (например, если студент учит дополнительный иностранный язык, он, несомненно, инвестирует в собственный человеческий капитал, причем потраченные на обучение время и силы заместить деньгами в данном случае невозможно).

Теперь договоримся о более узких определениях сбережений и инвестиций для сферы личных финансов.

Под сбережениями гражданина мы будем понимать низкорисковые вложения средств, когда цель обеспечения сохранности более важна, чем цель получения дохода. Наиболее простой и понятный пример сбережений — банковский вклад.

А под инвестициями в сфере личных финансов будем понимать вложения с целью получения средней или высокой доходности, которая важнее, чем цель обеспечения сохранности (т. е. инвестор готов к тому, что при неудачном развитии событий часть его средств может пропасть), со средним или высоким уровнем риска и, как правило, на достаточно длительный срок. Инвестиции предназначаются для планируемого человеком улучшения своей жизни в долгосрочной перспективе.

Можно отдельно выделить такой способ вложения средств, как спекуляции — вложения на короткий срок с целью получения очень высокой доходности, оборотной стороной которой является высокий риск. Спекулянты порой получают очень высокие при-были, но могут легко потерять существенную часть своих вложений. Спекулировать можно на рынках акций, валюты, производных финансовых инструментов. В этом нет чего-либо противоправного или зазорного, если операции осуществляются с соблюдением законодательства, но в предмет нашего анализа спекуляции в чистом виде не входят, поскольку мы считаем неправильным подталкивать своих читателей к слишком высоким рискам.

Кроме доходности и риска, при вложении средств в какой-либо актив, приносящий доход, надо учитывать такой параметр, как ликвидность, т. е. возможность быстро и безубыточно превратить актив в деньги. Для спекулятивных вложений свойственна высокая ликвидность, для сбережений — высокая или средняя, а для инвестиций возможна и высокая, и низкая, и средняя ликвидность, в зависимости от типа актива.

Подробнее об инвестициях мы поговорим в отдельной теме, а пока сосредоточимся на инструментах сбережения.