5149

.pdf-достаточный собственный капитал;

-обязательства (представленные в большей части страховыми резервами);

-размещение активов (инвестиционная деятельность);

-перестрахование;

-тарифная политика.

Ответ на вопрос о выживаемости компании в конкурентной среде напрямую зависит от того, насколько компания является платёжеспособной, от способности компании (её гибкости и эффективности) получать деньги от своих непосредственных операций и от финансового потенциала компании, позволяющего ей выстоять во время незапланированного денежного дефицита.

С практической точки зрения понятие платёжеспособности связано с признанием компании неплатёжеспособной. Неплатёжеспособность возникает в тот момент, когда компания не в состоянии своевременно платить по своим долгам.

Платёжеспособность означает, что стоимость активов страховой компании превышает стоимость её обязательств или равна им. Страховщик считается неплатёжеспособным, если его активы неадекватны или недоступны в определённое время, чтобы осуществить выплаты по наступившим страховым случаям.

Вопросы обеспечения финансовой устойчивости страховых организаций, предприятий, компаний и фирм имеют значение для успешного развития и стабильности страхового предпринимательства.

Однако если руководство большинства производственных предприятий знает, когда и сколько нужно платить своим деловым партнёрам или в каком размере и в какие сроки следует погасить кредит и уплатить по нему проценты, то страховщику сроки и размеры своих обязательств по необходимости известны в вероятных терминах (действует система

трансфера риска). В силу этого в страховой деятельности важна не просто способность организации платить по обязательствам, а способность выполнять их при любом неблагоприятном изменении ситуации, при самом худшем для страховщика стечении обязательств.

Необходимо более контрастно разделить понятия ликвидности,

платёжеспособности и финансовой устойчивости. Ликвидность может быть определена как способность предприятия рассчитаться по неотложным обязательствам, а платёжеспособность – способность его оплатить как уже предъявленные претензии, так и те обязательства, срок исполнения которых ещё не наступил.

Действующий в Российской Федерации Закон о банкротстве определяет платёжеспособность как способность платить по обязательствам и признаёт предприятие неплатёжеспособным в случае,

если оно не оплачивает свои обязательства в течение трёх месяцев.

Когда изучаются показатели и ликвидности, и платёжеспособности,

подразумевается, что предприятие находится в некоторой устойчивой среде; что при этом все остальные параметры также известны и, что особенно важно, стабильны.

Однако страховщик берёт обязательства на будущее, руководствуясь прошлым опытом. Поэтому самое точное, обоснованное и авторитетное предсказание не может быть верным на сто процентов. Страховщик берёт на себя обязательства, выполнение которых должно произойти либо через достаточно большой промежуток времени (при страховании на дожитие или пенсионном страховании), либо срок и размер которых неизвестны и которые определяются с помощью теории вероятности (страхование от несчастных случаев, автотранспортных средств и т.п.) Иными словами,

если любое другое предприятие знает, когда и сколько ему нужно платить своим деловым партнёрам или в каком размере и в какие сроки оно должно погасить кредит и уплатить по нему проценты, то страховщику сроки и

размеры своих обязательств перед страхователями известны с весьма большой степенью допуска.

Платёжеспособность есть частное проявление финансовой устойчивости страховщика, поскольку отражает его способность платить по обязательствам в «нормальных» условиях.

Что касается понятия финансовой устойчивости страховщика, то его можно сформулировать следующим образом. Финансовая устойчивость – это такое состояние финансовых ресурсов, их распределение и использование, способствующее развитию страховой организации, при котором обеспечивается безусловное выполнение обязательств перед страхователями на основе положительной динамики прибыли при сохранении платёжеспособности с учётом трансфера риска и изменения экономической конъюнктуры.

Особой заботы для финансовой устойчивости страховой организации требует сам характер страховой услуги, в основе которой лежит категория страхового риска. Страховой риск определяет вероятностный характер обязательств страховщика, что требует дополнительных специфических финансовых гарантий их выполнения.

В условиях рынка страховая организация активно включена в инвестиционный процесс, участвует в разнообразных финансово-

кредитных отношениях. Следовательно, страховая компания должна быть устойчива по отношению не только к собственно страховому, но и к другим видам рисков – инвестиционному, финансовому и др.

Обязательства, связанные со страховым риском, теоретически должны выполняться за счёт средств страхового фонда, поскольку расчёт страховых тарифов базируется на принципе равенства обязательств

(возвратности средств, предназначенных на выплаты). Однако, учитывая при расчёте тарифа страховые факторы, страховщик не может с такой же точностью предусмотреть влияние рыночных факторов. Вследствие этого

в реальной страховой деятельности возможны ситуации, когда даже при безукоризненном с технических позиций расчёте тарифа страховщику понадобятся дополнительные средства для выполнения своих обязательств. Например, за счёт страховых взносов не могут быть покрыты:

-неожиданное для страховщика значительное повышение убыточности страховой суммы (хотя следует отметить, что некоторые страховые компании Германии формируют специальный резерв на случай усиления убыточности);

-изменение рыночной ситуации, которое ведёт к снижению стоимости инвестиций и доходов по ним. Известно, что в странах с развитым рынком страховые организации имеют зачастую отрицательный результат по страховым операциям, который покрывается за счёт других видов деятельности. В таких условиях резкое снижение инвестиционного дохода может поставить страховые организации в затруднительное положение;

-передавая часть рисков в перестрахование, первичный страховщик попадает в определённую зависимость от перестраховщика. Поскольку любой убыток сначала покрывает первичный страховщик, и лишь затем он частично компенсируется перестраховщиками, неплатежи перестраховщика ставят под угрозу платёжеспособность страховой организации и его финансовую устойчивость.

Во всех этих случаях страховщик может гарантировать безусловное выполнение своих обязательств только собственным капиталом. То есть,

собственный капитал выступает как дополнительная финансовая гарантия финансовой устойчивости страховщика.

На характер финансовой устойчивости оказывают влияние внешние и внутренние факторы.

К внешним факторам относятся те, которые страховщик, как правило, не может изменить, но должен учитывать, поскольку они оказывают влияние на состоянии его дел и на уровень финансовой устойчивости. Трудно определить, какие из них имеют приоритет, так как они в основном связаны друг с другом: изменение одного фактора может вызвать изменение других, и, следовательно, взаимосвязанно их влияние на уровень финансовой устойчивости. Так, например, политические изменения, произошедшие в середине 80-х годов в России, вызвали крупные перемены в экономической среде, что привело к усилению уровня риска в стране, оказавшего влияние на всю предпринимательскую деятельность.

Скаждым годом увеличивается число внешних факторов,

оказывающих влияние на уровень финансовой устойчивости и требующих

учёта в страховой деятельности.

Внешние факторы делятся на две группы:

-факторы прямого воздействия («ближайшее окружение»);

-факторы косвенного воздействия («общее окружение»).

Факторы прямого воздействия непосредственно влияют на уровень

финансовой устойчивости. К этой группе следует отнести:

-изменения законодательства, регулирующего страховую предпринимательскую деятельность;

-конкуренцию страховщиков;

-взаимоотношения с хозяйствующими партнёрами; налоговую систему и др.

К факторам косвенного воздействия относят те, которые могут не оказывать прямого немедленного воздействия на уровень риска, но способствуют его изменению, к ним относятся:

-политическая обстановка;

-международные события;

-экономическая неустойчивость страны;

-экономическое положение страховой отрасли;

-стихийные бедствия и др.

Значительное влияние из этой группы оказывает налоговая система.

Экономическая практика свидетельствует о том, что изъятие у налогоплательщика до 30 % его доходов тот рубеж, за которым начинается процесс сокращения инвестиций у экономики. Если же налоги лишают 40 – 50 % прибыли, это ведёт к практической ликвидации стимулов для предпринимательской инициативы и расширения производства.

Внутренние факторы, влияющие на финансовую устойчивость,

можно разделить на четыре группы:

1)стратегия фирмы;

2)принципы деятельности страховой фирмы;

3)финансовые ресурсы и их использование;

4)качество и уровень использования маркетинга, – каждая из которых включает в себя десятки конкретных, действующих в каждой страховой организации избирательно.

Страховые организации являются одновременно и субъектом и объектом отношений в рыночной экономике, а также то, что они обладают разными возможностями влиять на динамику разных факторов. Наиболее важным представляется рассмотренное выше деление их на внешние и внутренние. Первые являются внешними по отношению к нему, их изменение почти или совсем не подвластно воле организации. Вторые напрямую зависят от организации работы самой организации. Этим делением и следует руководствоваться, моделируя финансово-

хозяйственную деятельность и пытаясь управлять финансовой устойчивостью, осуществляя комплексный поиск резервов в целях повышения эффективности и надёжности.

7.2 Оценка платёжеспособности страховых организаций в России

Для оценки платёжеспособности страховой компании используется Положение «О порядке расчёта страховщиками нормативного соотношения активов и принятых им страховых обязательств», утверждённое Министерством финансов РФ от 02.11.2001 года № 90н. В соответствии с данным положением оценка платёжеспособности страховой компании сводится к оценке достаточности её собственных свободных средств или к расчёту маржи платёжеспособности.

Маржа платёжеспособности – это разность между стоимостью активов организации и её страховыми обязательствами.

Согласно действующим правилам, при оценке платёжеспособности сравнивается фактическая и нормативная величина маржи платёжеспособности.

Алгоритм определения платёжеспособности:

1. Рассчитать фактическую маржу платёжеспособности (ФМП),

которая определяется по формуле

ФМП = УК + ДК + РК + н/р П – (н/мА + н/пУ + ДЗУК + ДЗистек + СА), (46)

где УК – уставный капитал, (руб.);

ДК – добавочный капитал, (руб.);

РК – резервный капитал, (руб.);

Н/р П – нераспределённая прибыль, (руб.);

н/мА – нематериальные активы, (руб.);

н/пУ – непокрытый убыток, (руб.);

ДЗУК – дебиторская задолженность по вкладам в уставный капитал,

(руб.);

ДЗистек – дебиторская задолженность, по которой истёк срок исковой давности, (руб.);

СА – собственные акции, выкупленные у акционеров, (руб.).

2. Рассчитать нормативную маржу платёжеспособности (НМП). В

зависимости от проводимых видов страхования нормативная моржа платёжеспособности рассчитывается следующим образом:

а) расчёт НМП для видов страхования жизни, рассчитывается по формуле

НМП = 0,05 |

∙ РСЖ ∙ Кп , |

(47) |

||

где РСЖ – резервы по страхованию жизни; |

|

|||

Кп – поправочный коэффициент, (руб.). |

|

|||

Поправочный коэффициент рассчитывается по формуле |

|

|||

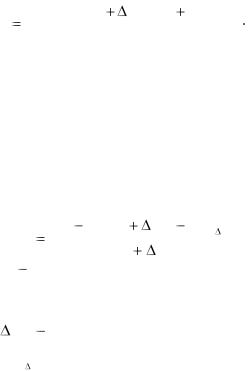

К п |

РСЖ d reв РСЖ |

0,85 , |

(48) |

|

РСЖ |

|

|||

|

|

|

|

|

где РСЖ – резерв по страхованию жизни, (руб.); |

|

|||

d re в РСЖ – доля перестраховщиков в резерве по страхованию жизни, |

|

|||

(руб.). |

|

|

|

|

Если Кп < 0,85, то для расчёта его принимают равным 0,85.

б) расчёт НМП для рисковых видов страхования, который

рассчитывается по формуле |

|

НМП = max (НМП1 ; НМП2 ), |

(49) |

где НМП1 – первый показатель нормативной маржи платёжеспособности, (руб.);

НМП2 – второй показатель нормативной маржи платёжеспособности, (руб.).

Первый показатель нормативной маржи платёжеспособности

рассчитывается по формуле |

|

НМП1 = 0,16 ∙ ( СПгод – ВПгод – РПМ – Др) ∙ Кп,, |

(50) |

где СПгод – страховые премии, собранные за год, (руб); ВПгод – возвращённые премии за год, (руб.);

Др – другие расходы в соответствии с законодательством, (руб.); Кп – поправочный коэффициент, (ед.).

Второй показатель нормативной маржи платёжеспособности рассчитывается по формуле

НМП |

|

0,23(СВ3года |

РУ3года |

Суб3гоа ) |

Кп, |

(51) |

2 |

|

3 |

|

|||

|

|

|

|

|

|

где СВ3 года – страховые выплаты, производимые за 3 года, (руб.); ∆РУ3 года – изменение резервов убытков за 3 года, (руб.);

Суб3 года – средства, полученные путём суброгации за 3 года, (руб.); Кп – поправочный коэффициент, (ед.).

Поправочный коэффициент рассчитывается по формуле

К п |

|

|

СВ dre в СВ |

РУ dre в РУ |

, |

(52) |

|

|

|

|

|||

|

|

|

СВ |

РУ |

|

|

где СВ |

страховые выплаты за один год, (руб.); |

|

||||

d re в СВ |

– доля перестраховщиков в страховых выплатах, (руб.); |

|

||||

РУ |

|

|

изменении резервов убытков, (руб.); |

|

||

dre в |

РУ |

|

– доля перестраховщиков в изменении резервов убытков, (руб.). |

|||

Величина поправочного коэффициента должна соответствовать |

||||||

неравенству: |

|

|

|

|||

0,5 ≤ Кп ≤ 1. |

|

|

(53) |

|||

Если Кп < 0,5, то он принимается равным 0,5. |

|

|||||

Страховщик, у которого с момента получения впервые в установленном порядке лицензии на осуществление страхования иного, чем страхование жизни, до отчётной даты прошло менее трёх лет (36 месяцев), второй показатель не рассчитывает.

В случае, если фактические данные об операциях по виду обязательного страхования не менее чем за три года свидетельствуют о стабильных положительных финансовых результатах за каждый год по указанному виду страхования и если сумма страховых премий (взносов) по этому виду страхования составляет не менее 25 % от суммы страховых премий (взносов) по страхованию иному, чем страхование жизни, то по согласованию с Федеральной службой по финансовым рынкам величины процентов, используемых для расчёта первого и второго показателей по данному виду страхования, могут использоваться в размерах меньших, чем это предусмотрено в положении, но не менее двух третей от установленных величин.

При этом нормативный размер маржи платёжеспособности по страхованию иному, чем страхование жизни, определяется как сумма нормативных размеров маржи платёжеспособности, рассчитанных отдельно для видов обязательного страхования и прочих видов страхования иных, чем страхование жизни.

Нормативный размер маржи платёжеспособности страховщика, осуществляющего страхование жизни и страхование иное, чем страхование жизни, определяется путём сложения нормативного размера маржи платёжеспособности по страхованию жизни и нормативного размера маржи платёжеспособности по страхованию иному, чем страхование жизни.

Если нормативный размер маржи платёжеспособности страховщика меньше минимальной величины уставного (складочного) капитала, то за нормативный размер маржи платёжеспособности страховщика принимается законодательно установленная минимальная величина уставного (складочного) капитала.